| |

Detailinformatie

FORTUNE By ATHORA TAK 23 - AANGEBODEN EXTERNE FONDSEN

Detailinformatie

FORTUNE By ATHORA TAK 23 - AANGEBODEN EXTERNE FONDSEN

|

|

Algemene voorstelling Algemene voorstelling

FORTUNE By ATHORA

is het Tak 23 verzekeringscontract van Athora (het vroegere Generali Belgium) waarin u een geldplaatsing vanaf 10.000 EUR in onderstaande fondsen kan onderbrengen.

We haalden elders reeds aan dat in fondsen beleggen o.i. best gebeurt via Tak 23 i.d.p.v. via bancaire fondsen.

Ter herhaling:

- de enige taxatie bij Tak 23 is 2% taks bij instap terwijl u bij bancaire fondsen beurstaks dient te betalen en sedert 1 januari 2017 bovendien maar liefst 30% RV dient te betalen op uw meerwaarden behaald op het obligataire deel voor fondsen die meer dan 10% in obligaties beleggen (zowat alle fondsen dus!).

- de effectentaks voor vermogens vanaf 500.000 EUR is niet van toepassing op Tak 23

- u kan meerdere fondsen in één Tak 23 onderbrengen en dan gratis switchen (eenmaal per jaar) tussen de verschillende fondsen. Bij bancaire fondsen dient u daarentegen steeds het oude fonds te verkopen en het nieuwe aan te kopen zodat u steeds opnieuw kosten en taksen dient te betalen.

- u krijgt met één contract toegang tot de beste vermogensbeheerders ter wereld (maximum 5 per contract, maar u kan 2 contracten nemen indien u nog meer wenst te spreiden).

- u bepaalt al meteen wat er met de gelden moet gebeuren bij uw gebeurlijk overlijden (of kiest gewoon voor 'de nalatenschap' als u wenst dat het de gewone erfregels volgt).

- u kan al meteen een beveiligingstechnieken toevoegen aan uw contract zoals:

- Stop loss: bij een bepaalde verliesdrempel (bijvoorbeeld -10%) wordt automatisch een verkooporder gegeven

- Drip feed: in de plaats van alle fondsen ineens aan te kopen wordt uw investering gespreid over bijvoorbeeld 4 maanden zodat u niet 'net op het verkeerde moment' koopt

Athora voegde daar nog een bijzonder interessante strategie aan toe:

- Automatische herinvestering: u bepaalt reeds van bij het begin dat u na een stop-loss automatisch opnieuw investeert in hetzelfde fonds, maar gespreid over vier maanden.

Dat is bijzonder interessant omdat heel vaak koersen laag staan vlak na een crash.

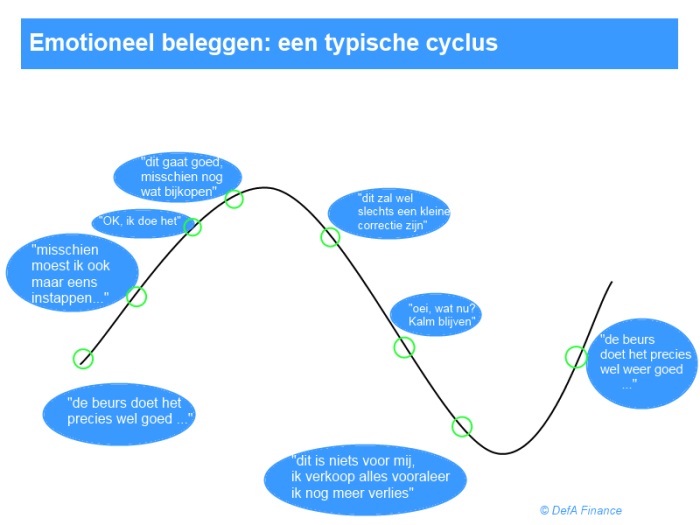

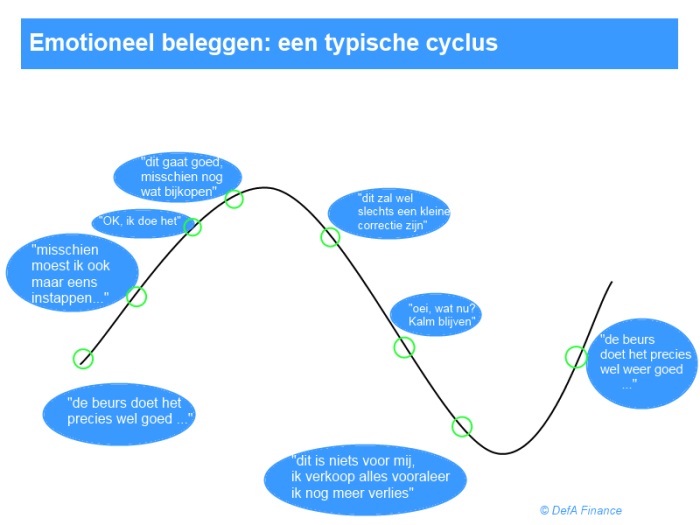

Op die manier krijgen we een zo goed mogelijke benadering van het principe Sell High, Buy Low (zie grafiek hieronder).

Inzake tak-23 fondsen zijn wij een grote voorstander van open-architectuur fondsen, wat wil zeggen dat de maatschappij niet probeert u haar eigen huisfondsen op te dringen, maar u wel toegang geeft tot de beste vermogensbeheerders in de wereld.

Athora heeft dat goed begrepen en koos voor vooraanstaande vermogensbeheerders zoals DNCA, Ethenea, Carmignac, M&G, Flossbach Von Storch, Financière De L'Echiquier, Edmond De Rotschild en Fidelity.

U dient goed te begrijpen dat Athora weliswaar haar eigen fondsen beheert naar aankoop en verkoop toe, maar er wordt exclusief geïnvesteerd in de onderliggende fondsen die aangeboden worden door de beste vermogensbeheerders ter wereld.

Dat is niet onbelangrijk: een vermogensbeheerder heeft maar één reden van bestaan, vermogen goed beheren. Vermogenbeheerders zijn geen banken met een hele waaier aan activiteiten en pagina's vol huisfondsen, neen, ze hebben maar één activiteit: vermogen beheren voor vermogende cliënten.

| Door Athora aangeboden fondsen binnen Tak 23 |

| | FORTUNE by ATHORA: |

YTD |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Instapkost | Beheer ² | Info fiche | Risk | Morning- star | Gemid. annu. | VRAAG AAN ! |

| |

| |

|

|

Maak een combinatie uit onderstaande fondsen voor uw contract (maximaal 5) |

0% vanaf 50.000 EUR

0,45% 25.000 - 49.999

0,90% < 25.000 |

KID |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² | |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,96% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,96% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,75% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,74% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,75% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,50% |

KID |

|

|

² |

|

| ² Hoe deze rendementen lezen? Het Athora Tak23-beleggingsfonds in kwestie werd opgericht in 2015 of later. Logischerwijs zijn er dan ook onvoldoende rendementen uit het verleden beschikbaar. Dit fonds belegt echter exclusief in het onderliggende fonds vermeld in de fiche. Dit maakt het mogelijk om voor de jaren ouder dan 2015 benaderende simulaties van rendementen uit het verleden samen te stellen. De hier vermelde rendementen houden reeds rekening met de beheerskosten van het fonds (u moet die er dus niet nog eens van af trekken) maar houden logischerijze geen rekening met de taksen verbonden aan het verzekeringscontract (thans 2% bij instap), aangezien dat een eenmalige kost is, noch met de instapkosten aangerekend door DefA Finance aangezien deze laatsten immers eveneens eenmalig en tevens variabel zijn (tussen 0% en 0.9%). De rendementen van het Athora fonds zelf worden berekend door Athora en volgens het beheersreglement welk samen met de algemene voorwaarden dient gelezen te worden en beschikbaar is op https://www.athora.com/be/nl. Het financiële risico van producten die gelinkt zijn aanbeleggingsfondsen wordt volledig gedragen door de verzekeringsnemer. Aanageduide risicograden zijn op een schaal van 1 tot 7 en onderhevig aan wijzigingen. Raadpleeg voor de meest recente versies steeds https://www.athora.com/be/nl. De rendementen uit het verleden zijn geen waarborg voor de toekomst. De rendementen uit het verleden zijn geen waarborg voor de toekomst. Morningstar ratings hebben betrekking op het onderliggende fonds op het jaareinde. |

|

Hoe geraakt u binnen bij die topbeheerders ? Hoe geraakt u binnen bij die topbeheerders ?

Normaalgezien kan u enkel met grote vermogens (doorgaans vanaf 500.000 EUR) rechtstreeks terecht bij genoemde beheerders, maar aangezien de Generali-Athora Groep zeer groot is (de Athora Groep heeft meer dan 300.000 polishouders) is zij zelf goede en belangrijke cliënt bij al deze beheerders.

Als verzekeringsmaatschappij verzamelt zij alzo veel relatief kleine premies van vele duizenden cliënten die uiteindelijk sommeren tot voldoende grote bedragen om fondsen mee aan te kopen bij deze beheerders en deze vervolgens onder te brengen in de Generali-Athora Fondsen die u hier vindt.

Daardoor kan u reeds vanaf 10.000 EUR een dergelijk Tak 23 contract onderschrijven! Bovendien dient u zich niet te beperken tot één vermogensbeheerder, maar kan u uw investering net zo goed spreiden over de diverse aanbieders (maximum 5 per contract)!

Wat zijn de kosten verbonden aan deze aanpak ? Wat zijn de kosten verbonden aan deze aanpak ?

Het is evident dat Athora dit alles niet gratis doet:

- Er is een instapkost die varieert in functie van de gekozen makelaarscommissie tussen de 0% en de 3,90%: bij ons betaalt u zoals gebruikelijk het absolute minimum aan kosten, te weten 0,90% voor stortingen kleiner dan 25.000 EUR, 0,45% voor stortingen tussen de 25.000 en 49.999 en 0% voor stortingen vanaf 50.000 EUR. Voor latere bijstortingen (vanaf 1.000 EUR) geldt uiteraard de reeds gevormde reserve als maatstaf.

- Er is een jaarlijkse beheerskost die doorgaans draait rond de 0,85% per jaar. Dit kan variëren van fonds tot fonds en u vindt alle details terzake bij het overzicht van de beheersreglementen.

- Tot slot is er een afnemende uitstapkost tijdens de eerste 5 jaar. Vanaf het zesde jaar zijn er geen uitstapkosten meer.

Wat zijn fiscale lasten verbonden aan deze aanpak ? Wat zijn fiscale lasten verbonden aan deze aanpak ?

De fiscale behandeling van Tak 23 is doorgaans veel beter dan die van bancaire fondsen. U betaalt een eenmalige taks van 2% bij intekening en daarmee is de kous af. Er is geen roerende voorheffing meer en ook de meerwaarden zijn niet belast zoals dat bij bancaire fondsen die voor meer dan 25% in obligaties beleggen wel het geval is!

Tot slot kan u ook gratis één keer per jaar switchen van fondsen. Uiteraard bestaat zoiets niet bij bancaire fondsen waar u het fonds dient te verkopen, een nieuw dient aan te kopen, en dus steeds opnieuw beurstaks en kosten dient te betalen. In onderstaande rotatie-strategie zal u zien dat dergelijke aan- en verkopen makkelijk tientallen keren kunnen voorkomen over middellange termijn.

Hoe werkt de Sell High - Buy Low rotatiestrategie ? Hoe werkt de Sell High - Buy Low rotatiestrategie ?

- Het is een boutade die iedereen kent: je moet verkopen als de koers hoog staat en vervolgens aankopen als de koers laag staat. Alleen blijken erg weinigen dat ook daadwerkelijk te doen. Dat komt vooral omdat koersen meestal laag staan net na crashes, terwijl iedereen in dergelijke periode nog in een vertwijfelde wat angstige toestand verkeert.

M.a.w. de emoties halen het dikwijls van de strikte rede en het is ook erg makkelijk om "nog een beetje te wachten".

Wij zochten of het niet anders kan:

Kunnen we die emoties niet uitschakelen en proberen op een automatische manier te kopen als koersen laag staan en te verkopen als ze hoog staan?

- Als u ook meent dat:

- koersen hoog staan vlak voor een crash

- en anderzijds dat koersen laag staan in de maanden vlak na een crash,

dan kunnen we inderdaad een strategie automatiseren waarbij we automatisch verkopen via een vooraf bepaalde Stop Loss (bij -10%) en waarbij we vervolgens gespreid over de 4 volgende maanden telkens weer 25% automatisch aankopen.

Met onze rotatie-strategie gaat u dus automatisch over langere termijn bekeken diverse malen verkopen bij sterke dalingen of crashes en vervolgens weer aankopen via een gespreide re-entry tot u weer volledig geïnvesteerd bent, enzovoort, zonder dat u zelf nog enige beslissing dient te nemen in moeilijke tijden!

- Laat ons onze rotatie-strategie eens in detail toetsen over de afgelopen 10 jaar aan een grafiek die iedereen kent : die van de BEL 20

Wat zien we op deze grafiek?

- We investeren 100 aan een koers van 3743 op 01/07/2006 en zien die stijgen tot het hoogste punt van 4730 in mei 2007.

- In augustus 2008 daalde de koers met 10% tegenover dat maximum van 4730 en, wordt het verkooporder gegeven zodat daags nadien alles wordt verkocht aan 4257 (dat is de eerste oranje cirkel).

- Dan wordt er gewacht tot de eerste werkdag van de volgende maand (voor zover die minstens 1 week in de toekomst ligt) om een eerste heraankoop te doen voor 25% (dat is de eerste groene cirkel na die oranje).

- De maand nadien wordt opnieuw 25% aangekocht en zo gaat dat verder tot de volledige 100% werd herbelegd in maand 4.

- Op dat moment wordt de stop loss opnieuw actief gezet en herhaalt zicht dit proces bij een volgende zware daling (dat is de tweede oranje cirkel).

Welke conclusies trekken we uit de grafiek?

- Bij erg zware dalingen halen we onze gelden integraal uit de beurs en worden we slechts beperkt getroffen door de dalingen

- Vaak, maar niet altijd, kopen we nadien aan veel lagere koersen opnieuw dezelfde aandelen aan tot we volledig geherinvesteerd zijn

- Wie deze rotatiestrategie volgt zal in deze periode maar liefst 13 keer alles verkopen en vervolgens in 52 aankoopbewegingen opnieuw volledig investeren. Dat zijn 65 bewegingen binnen uw portefeuille zonder dat u zelf ook maar iets moet ondernemen! Binnen uw Tak 23 zijn deze bewegingen ook gratis zodat u geen extra kosten noch taksen dient te betalen. Het is duidelijk dat dergelijke strategie totaal niet kan bij bancaire producten en dat Tak 23 daar een veel beter alternatief is voor uw vermogen.

- Ofschoon de koers van de BEL 20 over deze periode niet eens het beginpeil haalde, steeg ons geïnvesteerd vermogen van 100 naar 126,52, ofwel met maar liefst +26,52% !

Een enorm verschil voor een investering in identiek dezelfde onderliggende activa, maar met als enig verschil een intelligente goed beredeneerde strategie!

Geldt deze strategie ook voor andere fondsen dan voor de BEL20 index?

Dat is nu net de bedoeling: dat we deze erg performante strategie gaan loslaten op fondsen die sowieso al een goede reputatie hebben.

Vergeet niet dat de BEL20 een erg pover presterende index is. Wie daar in ons voorbeeld een tracker had van gekocht heeft zijn geld nog niet eens terug! Toch blijkt onze rotatiestrategie zelfs hier reeds haar vruchten af te werpen.

Dat laat natuurlijk het beste verhopen wanneer deze strategie toegepast wordt op fondsen die het veel beter hebben gedaan dan de BEL 20.

Uiteraard kunnen we het meerrendement niet garanderen, maar de BEL 20 analyse toont wel glashelder aan over een lange termijn wat het principe is en u weet nu tenminste wat het beheer van uw portefeuille precies inhoudt. Het spreekt voor zich dat u te allen tijde kan vragen om zowel de stop loss als de herinvesteringsstrategie te beëindigen.

Laat ons nu eens kijken wat de strategie geeft bij een fonds dat wel goed presteert: het Quest Cleantech Fund.

Welke conclusies trekken we uit deze grafiek?

- Zolang de markten stijgen gebeurt er niets en genieten we voor het volle pond mee van de stijgingen

- Ook hier halen we bij zware dalingen onze gelden integraal uit de beurs en worden we slechts beperkt getroffen door de dalingen: zo daalde het fonds in de crash van 2008 41,09% terwijl de rotatiestrategie de schade wist te beperken tot 26,44%.

- Vaak, maar niet altijd, kopen we nadien aan veel lagere koersen opnieuw dezelfde fondsen aan tot we volledig geherinvesteerd zijn wat precies de bedoeling is van een Sell High en Buy Low aanpak.

- Ook hier blijkt de rotatiestrategie het beter te doen dan een zuivere buy en hold strategie: waar het fonds een schitterende 150,64% winst laat optekenen, haalt de rotatiestrategie een rendement van maar liefst 183%, waarbij onze initiële inleg van 100 er uiteindelijk 283 waard wordt.

Wij bieden u deze unieke strategie aan voor het gamma aangeboden door onze partner Athora - Generali Belgium. Meer bepaald kan u in één Tak 23 verzekeringscontract tot maximum 5 fondsen onderbrengen en deze strategie afzonderlijk op elk van deze fondsen automatish toepassen zonder verdere enige meerkost.

Maak gerust een afspraak bij ons op kantoor voor een persoonlijke analyse van uw situatie en de oplossingen die daarbij best passen.

Pagina van de producent Pagina van de producent

De

productomschrijving van FORTUNE BY ATHORA zoals door de aanbieder gegeven vindt u

hier.

Het overzicht, de risicoklasses en infofiches van deze selectie betere fondsen vindt u hier: overzicht fondsen Athora.

De

financiële infofiche

vindt u

hier.

In tegenstelling tot de in deze fiche vermelde instapkosten van maximaal 2,50%, bedragen deze via DefA Finance slechts 0 à 0,90%, meer in het bijzonder:

- totale instapkost 0% als storting + reserve groter of gelijk aan € 50.000

- totale instapkost 0,45% als storting + reserve tussen de € 25.000 en € 49.999 ligt

- totale instapkost 0,90% als storting + reserve tussen de € 10.000 en € 29.999 ligt

Algemene Voorwaarden

De algemene voorwaarden vindt u

hier.

Onderschrijvingsformulieren

U kan ons steeds contacteren voor een afspraak op onze kantoren, of u kan de onderschrijvingsformulieren ook hier aanvragen.

|

|

|

Home

Copyright © 1999- DefA Finance - All rights reserved.

|

Hoe geraakt u binnen bij die topbeheerders ?

Hoe geraakt u binnen bij die topbeheerders ? Wat zijn de kosten verbonden aan deze aanpak ?

Wat zijn de kosten verbonden aan deze aanpak ? Wat zijn fiscale lasten verbonden aan deze aanpak ?

Wat zijn fiscale lasten verbonden aan deze aanpak ? Hoe werkt de Sell High - Buy Low rotatiestrategie ?

Hoe werkt de Sell High - Buy Low rotatiestrategie ?

Pagina van de producent

Pagina van de producent