|

SOUSCRIVEZ A L'EPARGNE A LONG TERME !  |

Epargne à long terme 2025

Epargne à long terme 2025

DERNIÈRE POSSIBILITÉ DE SOUSCRIRE !

Le ministre Van Peteghem a déposé un projet de loi de réforme fiscale pour, entre autres, supprimer cette déduction fiscale pour l'épargne à long terme.

Ceux qui ont déjà un contrat en cours devraient pouvoir continuer à épargner (pas de majorations, à l'exception de l'indexation).

Cette réforme fiscale n'a toujours pas été approuvée, mais il est certain que l'épargne à long terme disparaîtra...

Ou déclarer l'épargne à long terme sur votre déclaration fiscale?

|

Le seul contribuable ou le plus âgé peut compléter à la rubrique 1353 le montant annuel de son épargne à long terme, qui est plafonné à EUR (année de revenus )), et le contribuable le moins âgé peut faire de même à la rubrique 2353 (montant également plafonné à EUR – année de revenus )).

C'est aussi simple que cela.

Restrictions :

- Un second maximum s'applique également en fonction de vos revenus mais vous ne devez pas vous en préoccuper si votre revenu annuel brut dépasse EUR (incluant donc le 13e mois brut, etc.). Si votre revenu n'atteint pas ces EUR, votre épargne maximale est la suivante : (6% de votre revenu professionnel imposable + EUR).

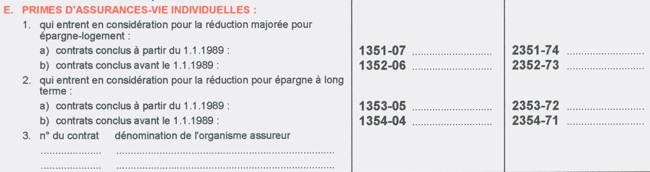

- Vous voyez également sur l'extrait ci-dessous de votre déclaration fiscale l'item « réduction pour épargne-logement » : vous devez en effet partager ces deux paniers de EUR avec la déduction pour l'emprunt hypothécaire que vous avez contracté pour votre habitation avant 2016. Autrement dit, quiconque déduit déjà un emprunt hypothécaire d'avant 2016 ne peut plus bénéficier de la déduction pour épargne à long terme (en revanche, il peut encore bénéficier de la déduction épargne pension, et s'il est indépendant, de celle pour la Pension Libre Complémentaire Indépendants (PLCI), et s'il est par ailleurs médecin, de la déduction PLC INAMI - Contrat de pension complémentaire).

Si par contre votre prêt bénéficie du système "chèque hâbitat", vous pouvez également souscrire à la rubrique épargne à long terme.

| Épargne à long terme via la Branche 21 |

| |

YTD |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Frais d'entrée | Gestion | Fiche Info | Risk 1-7

| Morning- star * à *****

| Actuariel 5 ans | SOUSCRIRE |

|

|

- |

|

|

|

|

|

|

|

|

|

1,0% |

0,5% |

0,5% |

|

0% |

fiche |

1 |

- |

|

|

| ALLIANZ PLAN FOR LIFE 0%+ |

- |

|

|

|

|

|

|

|

|

|

1,5% |

1,0% |

1,0% |

|

0% |

fiche |

1 |

- |

|

|

|

|

- |

|

|

|

|

|

|

|

|

|

1,5% |

1,0% |

1,0% |

|

0% |

fiche |

1 |

- |

|

|

| Épargne à long terme via la Branche 23 |

|

YTD |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Frais d'entrée | Gestion | Fiche Info | Risk 1-7

| Morning- star * à *****

| Actuariel 5 ans | SOUSCRIRE |

|

|

Choisissez jusque 5 fonds pour votre contrat |

1,0% |

1,0% |

1,0% |

|

|

fiche |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

² | |

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,63% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,96% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,96% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,90% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,54% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,75% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,74% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,74% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,75% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,00% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,70% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,50% |

KID |

|

|

² |

|

Les rendements de la Branche 21 sont nets après frais mais avant la taxe d'entrée de 2%, la fiscalité sur la participation bénéficiaire et la fiscalité à échéance.

² Les fonds d’investissement de la branche 23 Athora ont été créés à partir de 2015. Par conséquent, parfois celui-ci n’affiche pas encore de rendements du passé suffisants. Cependant, chaque fonds investit uniquement dans le fonds sous-jacent, ce qui permet de constituer des simulations de rendement pour le passé. Ces rendements tiennent compte des taxes et frais de gestion du fonds, mais pas ceux au niveau du contrat d’assurance comme les frais d'entrée (1%) et les taxes de (0% pour l'épargne pension et 2% pour l'épargne à long terme comme il s'agit de frais uniques.

Le risque financier des produits liés à des fonds d’investissement est entièrement supporté par le preneur d’assurance. Les rendements

obtenus dans le passé ne constituent aucune garantie pour l’avenir.

Les rendements et valeurs actuels des fonds sont disponibles sur le site de athora. Les conditions générales, règlements de gestion ainsi que les documents aux informations clés pour l'investisseur (KID) se trouvent sur les pages d'atterrissage et nous précisons la nécessité de prendre connaissance de ces documents avant la souscription du produit financier. Une plainte éventuelle peut être adressée ici.

** Les risques de durabilité peuvent être divisés en trois catégories ESG:

- art. 9 : Fonds avec un objectif d’investissement durable (fonds correspondant à l’article 9)

Il s’agit de fonds qui visent à avoir des impacts positifs à long terme. Leur objectif d’investissement durable peut être lié au changement climatique, à des thématiques spécifiques, à des matières sociales, et/ou à un objectif global durable qui intègre plusieurs impacts durables.

- art. 8 : Fonds qui promeuvent, entre autres caractéristiques, des caractéristiques environnementales et/ ou sociales (fonds correspondant à l’article 8)

Ces fonds intègrent dans leur gestion des aspects environnementaux et/ou sociaux et des aspects liés à la Gouvernance (ESG).

- art. 6 : Fonds qui ne prennent pas particulièrement en compte des critères durables (fonds correspondant à l’article 6)

Il s’agit de fonds qui n’ont pas d’objectif d’investissement durable et qui ne promeuvent pas de caractéristiques environnementales et/ou sociales. Ils peuvent toutefois tenir compte des risques ESG.

|

| | Épargne à long terme via la Branche 44 (une police qui combine la Branche 21 et la Branche 23 dans le même contrat) |

| |

| |

YTD |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Frais d'entrée | Gestion | Fiche Info | Risk 1-7

| Morning- star * à *****

| Actuariel 5 ans | SOUSCRIRE |

| Partie Branche 21 (capital garantie) |

|

| ALLIANZ PLAN FOR LIFE 0%+ |

- |

|

|

|

|

|

|

|

|

|

1,5% |

1,0% |

1,0% |

|

0% |

fiche |

1 |

- |

|

|

| Partie Branche 23 (rendement variable selon les marchés) |

| |

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

|

0,75% |

fiche |

|

|

° |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

|

0,75% |

fiche |

|

|

° |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

|

0,75% |

fiche |

|

|

° |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

1,65% |

fiche |

|

|

° |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

1,65% |

fiche |

|

|

° |

|

° Ce fonds fait partie de la section branche 23 de la police d'assurance Plan For Life. Cette police est un produit de Allianz Belgium.

Ces rendements tiennent compte des taxes et frais de gestion du fonds, mais pas ceux au niveau du contrat d’assurance comme les frais d'entrée (1%) et les taxes de (0% pour l'épargne pension et 2% pour l'épargne à long terme comme il s'agit de frais uniques.

Le risque financier des produits liés à des fonds d’investissement est entièrement supporté par le preneur d’assurance. Les rendements

obtenus dans le passé ne constituent aucune garantie pour l’avenir.

Les rendements et valeurs actuels des fonds sont disponibles sur le site de Allianz. Les conditions générales, règlements de gestion ainsi que les documents aux informations clés pour l'investisseur (KID) se trouvent sur les pages d'atterrissage et nous précisons la nécessité de prendre connaissance de ces documents avant la souscription du produit financier. Une plainte éventuelle peut être adressée ici. |

|

| |

Épargne à long terme : par l'intermédiaire d'une banque ou d'une compagnie d'assurances ?

Comme vous le voyez sur l'extrait ci-dessus de la déclaration fiscale, l'épargne à long terme est reprise à la rubrique assurance-vie, ce qui signifie que vous devez obligatoirement passer par une compagnie d'assurance-vie.

En notre qualité de courtier d'assurances indépendant, nous vous permettons de choisir entre différentes compagnies d'assurances et nous vous indiquons les performances passées de leurs formules d'épargne à long terme, afin que vous puissiez souscrire votre contrat d'épargne à long terme auprès des meilleurs prestataires.

Deux formules existent :

Vous choisirez celle qui vous convient le mieux avant tout en fonction de votre âge et de votre goût pour le risque :

- L'épargne à long terme de type 0% + bonus : chaque année, vous percevez au moins 0% (le capital que vous avez épargné ne peut donc jamais diminuer) et vous touchez en plus un bonus qui dépend des prestations du marché. De tels produits investissent jusqu'à 30 % en actions et conviennent plus particulièrement aux jeunes qui peuvent épargner sur une échelle de 20 ans et plus et qui ne s'embarrassent pas des risques liés à la bourse. En effet, le long terme justifie d'investir dans des produits liés à la bourse caractérisés par un risque plus élevé et des perspectives de rendement supérieur, même en cas de rendements inférieurs pendant plusieurs années.

- L'épargne à long terme de type 2,50% + bonus : chaque année, vous percevez au moins 2,50% (ou 2%, ou 2,75%, suivant le prestataire) auxquels s'ajoute normalement un bonus qui dépend des prestations du marché. Comme la compagnie est tenue de vous garantir au moins le taux d'intérêt de base, elle ne peut pas trop s'en remettre à la bourse et doit donc investir ces produits dans une proportion maximale de 10 % en actions.

Ils conviennent idéalement aux personnes qui prendront leur pension dans les 20 ans et se contenteront d'un rendement probablement moins important mais sans risque.

Intéressante, l’épargne à long terme ? Intéressante, l’épargne à long terme ?

A cette question nous pouvons répondre en un mot : oui.

D’une part, à cause du considérable avantage fiscal et, d’autre part, à cause de la baisse de revenus qui sera énorme, à l’âge de la pension. Ne vous faites pas d’illusions : pas de pension dorée pour vous, si vous ne prenez pas vos mesures.

(En moyenne 1.100 EUR pour un employé et 700 EUR pour un indépendant. Calculez rapidement votre pension sur www.toutsurmapension.be ).

Intéressante pourquoi, l’épargne à long terme ? Intéressante pourquoi, l’épargne à long terme ?

Evidemment, les systèmes vous procurent de toute façon un beau rendement, mais le plus grand avantage de l’épargne à long terme est d’ordre fiscal.

En effet, pour chaque tranche de 100 EUR que vous placez, vous payez 30 EUR d’impôts en moins. Dans le langage courant, les gens diraient : « vous pouvez le déduire de vos impôts » ou « on le récupère par les impôts ». Plus exactement : investir EUR (exercice ), c’est payer EUR d’impôts de moins !

SOUSCRIVEZ A L'EPARGNE A LONG TERME !  |

Plus en détail

Sur la feuille d’impôts, l’homme peut remplir, sous la rubrique 1353 et la femme sous la rubrique 2353, une somme de EUR maximum (exercice ).

Cette somme, multipliée par 30%,

est ensuite soustraite de vos impôts à payer. Parce que vous ne payez pas d’impôt communal sur cette somme, la réduction réelle sur vos impôts se situe entre +-32% et 33 %, en fonction de vos revenus.

Il faut préciser que cette déduction n'est valable que pour ceux qui payent effectivement des impôts.

|

Combien vais-je toucher à mon 65ème anniversaire ?

|

Vous pouvez facilement le savoir en employant notre simulateur. Mais comme personne ne connaît d’avance les rendements de demain, il vous faut encoder une valeur réaliste. Certes, vous pouvez vous baser sur les rendements obtenus par le passé, mais ils ne constituent bien sûr pas une garantie pour l’avenir. Autrement dit, une simulation reste une simulation, il ne s’agit de rien de plus qu’une projection qui vous donne seulement une approximation de ce que vous pouvez espérer pour le futur, cela ne va pas plus loin. Dès lors, il est parfaitement inutile de chercher « une meilleure simulation » et cela n’a donc pas beaucoup de sens de demander « une autre » simulation étant donné son caractère arbitraire. |

|

Epargnez-vous assez ? Faites le calcul ! ! Epargnez-vous assez ? Faites le calcul ! !

SOUSCRIVEZ A L’EPARGNE A LONG TERME !  |

Epargne pension ou épargne à long terme ?

Il existe encore une autre rubrique fiscale qui vous permet d’économiser, de façon avantageuse, pour votre pension ; à savoir la rubrique épargne pension (1361 pour monsieur et 2361 pour madame). D’un point de vue fiscal, cette rubrique est quasiment traitée de la même manière que celle de l’épargne pension et elle est donc tout aussi intéressante que celle-ci.

En outre, vous pouvez remplir dans cette rubrique jusqu’à EUR par personne (exercice ), même si vous avez déjà un prêt hypothécaire.

De plus, les deux rubriques sont cumulables !

|

SOUSCRIVEZ A LA PLCI !  |

Epargne pension ou PLCI (Pension Libre Complémentaire pour Indépendants) ?

Les indépendants peuvent également économiser pour leur pension d’une autre manière, à savoir la Pension Libre Complémentaire pour Indépendants, ou de façon abrégée : PLCI.

Quelle est la meilleure option pour un indépendant qui veut économiser pour sa pension : la PLCI ou une épargne long terme ?

La réponse est simple : pour un indépendant, la PLCI est de loin la meilleure option. Non pas parce que le produit serait meilleur, mais parce que ces primes peuvent être soustraites de vos revenus imposables (ou ajoutées à vos frais, comme vous voulez). Vous ne payez donc pas les 50 % d’impôts sur cet argent (la tranche la plus élevée), mais vous ne payez pas non plus de charges sociales, ni d’impôt communal, de sorte que +- 62% de votre investissement vous reviennent. En d’autres termes : placer 2000 EUROS est égal à payer 1200 EUR d’impôts de moins !

A cela s’ajoute que la PLCI n’est pas limitée à EUR mais à EUR par an (exercice )! (Un second maximum est d’application selon vos revenus : 8,17% de revenu net imposable mentionné sur votre invitation à payer trimesterielle de votre caisse sociale). Il faut souscrire à ce produit auprès d’une compagnie d’assurances. Les formules ci-dessus, pour lesquelles il faut passer par une banque, ne sont donc pas valables. Pour la PLCI, des produits spécifiques ont été développés, que nous vous présenterons volontiers.

Finalement, les trois rubriques sont cumulables. !

|

Épargne à long terme ou EIP (Engagement Individuel de Pension) ?

Les indépendants qui ont une société et qui perçoivent une rémunération régulière en tant qu'administrateur peuvent adhérer non seulement à la formule classique d'épargne pension, à la formule d'épargne à long terme et à la formule de P.L.C.I. (Pension Libre Complémentaire Indépendants), mais aussi à une formule supplémentaire dénommée EIP ou Engagement Individuel de Pension.

En langage populaire, on appelle encore souvent cette formule assurance groupe, mais la dénomination EIP est plus appropriée lorsque la société constitue une réserve uniquement pour vous.

Dans cette formule, votre société épargnera donc spécialement pour vous et pourra inscrire ces efforts dans ses frais. Cette option est bien entendu particulièrement intéressante. De plus, à l'âge de la pension, vous percevrez ces fonds à titre privé et vous ne serez imposé dessus que de façon très limitée (à environ 17%), ce qui est naturellement beaucoup plus intéressant que si la société vous versait d'abord ces fonds comme rémunération.

De plus, vous n'avez pas besoin d'attendre votre 65e anniversaire pour percevoir ces fonds puisque vous pouvez engager votre propre réserve de façon anticipée. Il s'agit donc d'un instrument idéal pour votre planification financière personnelle.

Nous nous ferons un plaisir de trouver la meilleure solution correspondant à votre cas concret. Appelez-nous ou envoyez-nous un courrier électronique pour recevoir de plus amples informations.

Ayez toujours les documents suivants à disposition :

- le dernier bilan de votre société;

- votre dernière fiche de rémunération en tant qu'administrateur;

- le cas échéant, le contrat actuel de PLCI (ou de PLC INAMI)

Nous vous rappelons que toutes les rubriques de pension ci-dessus sont cumulables !

|

À combien se montera l'impôt final ? À combien se montera l'impôt final ?

Si vous percevez à votre 65e anniversaire le capital que vous avez constitué, le fisc en retiendra une partie. Il percevra en l'occurrence dès votre 60e anniversaire 10 % de la réserve d'épargne déjà constituée à ce moment (l'on parle de taxation anticipée). Mais aucune taxation finale ne sera due sur la partie que vous avez constituée à l'aide de bonis ou de participations aux bénéfices parce que lors de l'octroi de cette participation, l'assureur a déjà versé à l'État 9,25 % sur ce bonus.

Ainsi, l'affaire est close. Vous ne paierez plus d'impôt final sur ce que vous épargnerez entre votre 60e anniversaire et l'année de vos 64 ans, voire même 95 ans si vous avez souscrit à une assurance avec date d'échéance votre 95me anniversaire .

(Les personnes qui ont souscrit à l'épargne à long terme après leur 55e anniversaire constituent une exception : elles sont taxées au 10e anniversaire du contrat. Elles peuvent par ailleurs continuer à épargner après leur 64e anniversaire et doivent attendre le 10e anniversaire du contrat avant de pouvoir percevoir leur capital. Les montants épargnés dans les années après la taxation ne seront plus taxés ultérieurement.)

Jusqu'à quel âge puis-je souscrire un contrat d'épargne à long terme ? Jusqu'à quel âge puis-je souscrire un contrat d'épargne à long terme ?

Vous ne pouvez plus souscrire de contrat d'épargne à long terme après votre 65e anniversaire (l'âge maximum pour commencer est donc 64 ans). Vous devez également maintenir le contrat pendant au moins 10 ans si bien qu'une personne qui souscrit un contrat d'épargne à long terme à 64 ans ne pourra percevoir son capital qu'à l'âge de 74 ans.

10 ans est un minimum; il est donc parfaitement envisageable de souscrire à une assurance épargne à long terme jusque vos 90 ans.

Contrairement à la formule de l'épargne pension où l'on ne peut plus effectuer de versements à partir de son 65e anniversaire, la formule de l'épargne à long terme vous permet donc de bénéficier d'une jolie déduction en épargnant durant les années postérieures à votre 64e anniversaire !

Attention: si vous avez déjà atteint l'âge de 65 ans, vous ne pouvez plus bénéficier d'aucune formule d'épargne fiscalement intéressante.

Puis-je changer de contrat d'épargne à long terme ? Puis-je changer de contrat d'épargne à long terme ?

Oui, tout à fait. Vous devez pour cela rendre votre contrat actuel non contributif (dans le jargon des assureurs, cela s'appelle "réduire votre contrat") et en conclure un nouveau. Bien entendu, nous pouvons vous aider dans ces démarches.

Les fonds épargnés dans le cadre de votre ancien contrat seront alors conservés jusqu'à votre 65e anniversaire et continueront généralement à produire des intérêts au moins au taux d'intérêt de base garanti (relisez votre contrat actuel pour vous assurer que c'est bien le cas).

Contrairement à l'épargne pension, vous ne pouvez pas faire transférer les réserves actuelles au nouvel assureur. Vous ne pouvez pas non plus réclamer la restitution de vos fonds (dans le jargon des assureurs, cela équivaut à "racheter le contrat") car ils seraient dans ce cas taxés à 33%.

En revanche, rien ne s'oppose à ce que vous rendiez le contrat non contributif pour souscrire chez nous avec sagesse un nouveau contrat afin de bénéficier de nos frais d'entrée extrêmement réduits sur tous vos versements futurs (actuellement, vous payez probablement 6% alors que chez nous, vous n'en payerez qu'une petite partie) et de sélectionner un produit de qualité parmi notre liste.

Demandez-nous dès à présent par courriel les documents nécessaires et choisissez votre nouvelle formule d'épargne-pension!

Mentions légales

- Le droit applicable au produits financier est la Loi belge

- l'Etat d'origine des fabricants de ce produit est la Belgique

- AG Insurance NV, Emile Jacqmainlaan 53, 1000 Brussel

- Allianz Belgium NV, Koning Albert II-laan 32, 1000 Brussel

- Athora Belgium NV, Louizalaan 149, 1000 Brussel

- Baloise Belgium NV, City Link - Posthofbrug 16, 2600 Antwerpen

- NN Insurance Belgium NV, Fonsnylaan 38, 1000 Brussel

- Vivium, een merk van P&V Verzekeringen CVBA, Koningsstraat 151 - 1210 Brussel

- Place ou une offre peut être obtenue ensemble avec une simulation de la prime: DefA Finance BV, Dorp-Oost 20, 9080 Lochristi

- Une plainte éventuelle peut être adressée ici.

OUI, je veux soucrire OUI, je veux soucrire

SOUSCRIRE !  |

Home

Copyright © 1999- DefA Finance - All rights reserved.

|

Epargne à long terme 2025

Epargne à long terme 2025 Liste des formules épargne à long terme disponibles

Liste des formules épargne à long terme disponibles Intéressante, l’épargne à long terme ?

Intéressante, l’épargne à long terme ?  Intéressante pourquoi, l’épargne à long terme ?

Intéressante pourquoi, l’épargne à long terme ?  Epargnez-vous assez ? Faites le calcul ! !

Epargnez-vous assez ? Faites le calcul ! ! À combien se montera l'impôt final ?

À combien se montera l'impôt final ? Jusqu'à quel âge puis-je souscrire un contrat d'épargne à long terme ?

Jusqu'à quel âge puis-je souscrire un contrat d'épargne à long terme ? Puis-je changer de contrat d'épargne à long terme ?

Puis-je changer de contrat d'épargne à long terme ? OUI, je veux soucrire

OUI, je veux soucrire